Si les levées de fonds restent nécessaires pour financer les déficits budgétaires et les dépenses en infrastructures, la persistance de taux d’intérêt aussi élevés risque de peser lourdement sur les capacités de remboursement de ces pays.

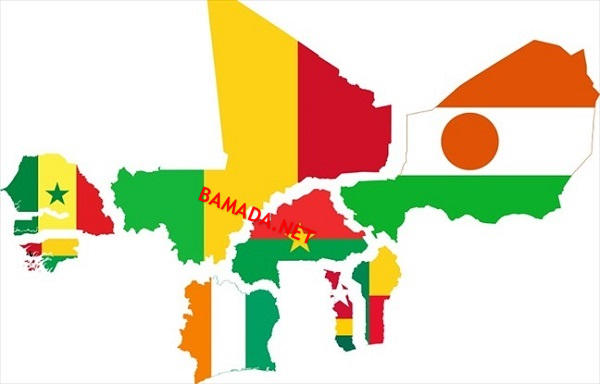

Sur les neuf premiers mois de 2024, les pays membres de l’Alliance des Etats du Sahel (AES), à savoir le Burkina Faso, le Mali et le Niger ont mobilisé environ 1866,5 milliards de francs CFA (3,12 milliards $) sur le marché régional de l’UEMOA. Ces trois pays, confrontés à des défis sécuritaires et économiques, représentent ainsi 34% des montants totaux levés sur le marché des titres publics de l’Uemoa, selon les données compilées par l’Agence Ecofin. Un chiffre qui reflète leur besoin de financement soutenu, malgré les coûts d’emprunt relativement élevés qu’ils doivent supporter.

Le Burkina-Faso, un des principaux acteurs sur le marché

Avec 635,79 milliards FCFA levés, le Burkina Faso se distingue par sa forte présence sur le marché de la dette de l’Uemoa, représentant 13% des émissions régionales. Toutefois, le pays continue de payer des taux d’intérêt élevés, avec des rendements qui atteignent 9,54% pour des maturités à 12 mois, un niveau nettement supérieur à celui observé pour des économies comme la Côte d’Ivoire ou le Bénin où les taux varient entre 6% et 7% pour des échéances similaires.

En parallèle, Ouagadougou a déjà remboursé 388 milliards FCFA. Ce qui maintient son encours de dette sur le marché à 2061,86 milliards FCFA. Avec 12,55% de l’encours total de la dette régionale, le Burkina Faso se place parmi les principaux emprunteurs de l’Uemoa.

Au Mali, une prime du risque élevé

Au Mali, l’histoire n’est pas différente. Bamako a mobilisé 528,95 milliards FCFA, soit 12% des levées totales de l’Uemoa au cours des 9 premiers mois. Pourtant, malgré une gestion prudente de ses remboursements – 501,15 milliards FCFA sur la période – les taux d’intérêt auxquels il emprunte restent élevés. Sur des échéances courtes, les rendements grimpent jusqu’à 9,73% pour six mois et se maintiennent au-dessus de 9% pour des maturités allant jusqu’à trois ans.

Le Mali, avec un encours de dette de 1989,63 milliards FCFA (12,12% de l’encours total de la région), subit les effets d’un environnement économique et politique incertain, où les coûts d’emprunt traduisent la prudence des investisseurs face aux tensions internes.

Le Niger emprunte à des taux record

Pour le Niger, qui a levé 701,76 milliards FCFA en 2024 – un retour en force après 6 mois d’absence due aux sanctions de la CEDEAO – les conditions d’emprunt sont encore plus sévères. Avec des taux atteignant 10,40% pour des maturités à 12 mois, le pays fait face aux coûts de financement les plus élevés de la région. Bien que son encours de dette de 1432,31 milliards FCFA représente une part plus modeste (8,72% de l’encours régional), les conditions d’accès aux marchés financiers sont de plus en plus difficiles.

Le pays, confronté à des besoins croissants en matière de sécurité et d’infrastructures, se trouve dans une situation délicate, où l’urgence du financement à court terme se heurte aux contraintes budgétaires imposées par des taux élevés.

Arouna Traoré